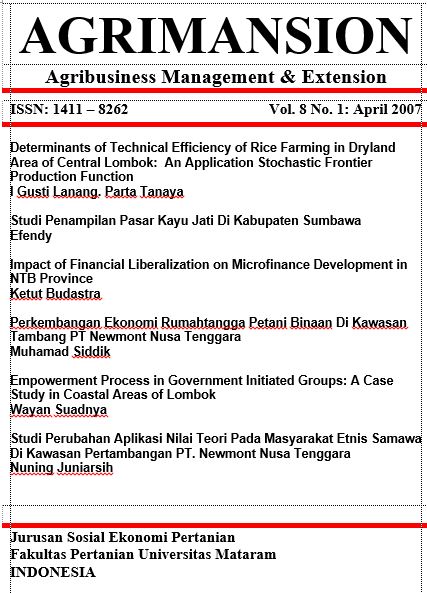

3. Pengaruh liberalisasi finansial terhadap perkembangan lembaga pembiayaan mikro di Propinsi NTB

Impact of financial liberalization on microfinance development in NTB Province

Abstract

Abstrak

Paper ini berupaya untuk menilai dampak dari liberalisasi (sektor) keuangan pada pembangunan pembiayaan mikro di Indonesia dengan mengambil provinsi NTB sebagai daerah studi kasus. Liberalisasi (sektor) keuangan merujuk pada penghilangan pembatasan tingkat bunga dan kemudahan pembukaan bank. Pembangunan pembiayaan mikro merujuk pada akses and keberlanjutan lembaga keuangan mikro yang diukur dengan empat indikator, yaitu: jumlah lembaga pembiayaan mikro, ukuran relatip assetnya, besaran kredit program dan penampilan masing-masing jenis lembaga pembiayaan mikro itu sendiri. Penilaian dampak tersebut menggunakan data dari statistik lembaga keuangan (Bank Indonesia dan Dinas Koperasi) dan beberapa studi kasus terpilih. Ditemukan bahwa liberaralisasi telah mendorong beroperasinya lembaga-lembaga pembiayaan mikro baru dan menghasilkan dampak positip pada akses jasa pembiayaan mikro, tercermin jumlah lembaga pembiayaan mikro dan sebaran geografisnya yang meningkat tajam. Namun, keberlanjutan lembaga pembiayaan mikro tersebut dalam ancaman yang berat akibat persaingan tak sehat, skala operasi terbatas, ketergantungan pada pembiayaan pemerintah, pengawasan yang lemah, regulasi yang tidak pasti, dan managemen buruk.

Abstract

This paper attempts to assess impacts of financial liberalization on microfinance development in Indonesia, taking Nusa Tenggara Barat (NTB) Province as a case study. Financial liberalization refers to free interest rate control and easy bank entry. Microfinance development is measured in terms of access to microfinance services and sustainability of microfinance institutions as reflected by four indicators: number of microfinance institutions, their relative size, their service performance, and the direct credit scale. The assessment uses data from official financial statistics and selected case studies. It was found that liberalization have both stimulated the establishment of new microfinance institutions and brought positive impacts on access to microfinance services. Improved access to microfinance services, as reflected by substantial increase in number and geographical distribution of the microfinance institutions, has also been found following the liberalization. However, contrast results were found with respect to the sustainability of the microfinance institutions, characterized with unfair competition, limited operational scale, dependency on government finance, weak supervision, ambiguous regulation, and bad management.